-

Los bancos vuelven a ser protagonistas de las noticias. AFP

Los bancos vuelven a ser protagonistas de las noticias. AFP

Los bancos vuelven a ser protagonistas de las noticias.

La filtración de los llamados FinCEN Files ha vuelto a poner a varios de los principales bancos del mundo bajo la lupa por su rol en el lavado de dinero.

Los archivos incluyen miles de "reportes de actividades sospechosas" elaborados por los mismos bancos para la Red de Control de Delitos Financieros del Departamento del Tesoro de Estados Unidos (FinCEN, por sus siglas en inglés).

Por ley, cualquier inquietud vinculada a transacciones realizadas en dólares estadounidenses debe notificarse al FinCEN, incluso si tiene lugar fuera de EE.UU.

Pero aunque estos reportes confidenciales -conocidos como SARs, por sus siglas en inglés- no necesariamente constituyen prueba de delito, hay varios casos en los FinCEN Files que obligan a preguntarse por qué algunos bancos no actuaron después de encender las alarmas.

A continuación recopilamos 4 ejemplos que involucran a algunas de las principales instituciones bancarias del mundo y que seguramente son de lectura incómoda para los involucrados.

1. HSBC: un esquema Ponzi con conocimiento de causa

El banco HSBC permitió que estafadores movieran unos US$80 millones de dinero mal habido incluso después de que investigadores estadounidenses los alertaran de que eran producto de una estafa.

Según documentos contenidos en los FinCEN Files, el banco más grande de Gran Bretaña movió el dinero a través de su negocio en Estados Unidos a cuentas de HSBC en Hong Kong en 2013 y 2014.

La estafa en cuestión, llamada WCM777, era un esquema Ponzi, un tipo de fraude que paga a los primeros inversionistas con el dinero recaudado de nuevos miembros.

La misma fue iniciada por el ciudadano chino Ming Xu, un pastor de iglesias evangélicas que también decía operar un banco de inversión global llamado World Capital Market, que prometía paga un 100% de las ganancias en 100 días.

A través de seminarios itinerantes en Facebook y seminarios web en YouTube, Xu -quien niega haber operado un esquema Ponzi- recaudó US$80 millones vendiendo supuestas oportunidades de inversión en computación en la nube.

Miles de personas de las comunidades asiáticas y latinas de EE.UU. invirtieron en el esquema fraudulento, que terminó provocando el asesinato de uno de sus inversionistas, Reynaldo Pacheco.

Los estafadores utilizaron imágenes cristianas para atraer además a comunidades pobres de Colombia y Perú. También hubo víctimas en otros países, incluido Reino Unido.

FACEBOOK

FACEBOOK

En septiembre de 2013 los reguladores de California le informaron a HSBC que estaban investigando a WCM777.

Y entre octubre de 2013 y marzo de 2014 el banco emitió tres reportes de actividades sospechosas (SARs) vinculados con WCM777, aunque no fue sino hasta que la Comisión de Bolsa y Valores de EE.UU. presentó cargos en abril de 2014 que HSBC cerró las cuentas de WCM777 con HSBC Hong Kong.

Para ese entonces ya no quedaba casi nada de dinero en estas y los abogados de los inversores engañados dicen que el banco debería haber actuado antes para cerrar las cuentas de los estafadores.

Xu fue arrestado por las autoridades chinas en 2017 y encarcelado durante tres años por la estafa.

HSBC, que dijo no poder comentar sobre casos particulares, insiste sin embrago en que siempre cumplió con sus obligaciones legales.

El banco también destacó que la información contenida en los FinCEN Files era "histórica y anterior a la conclusión de nuestro Acuerdo de Enjuiciamiento Diferido (DPA, por sus siglas en ingles) en 2017".

El acuerdo suscrito con las autoridades estadounidenses se dio luego de que en 2012 el HSBC fuera multado con US$1.900 millones por el lavado de dinero de narcos mexicanos y prometiera tomar medidas drásticas contra este tipo de prácticas.

"HSBC es una institución mucho más segura de lo que era en 2012", insistió la institución bancaria.

2. Barclays Bank: dinero de un amigo de Putin a pesar de sanciones

Lo FinCEN Files también sugieren que uno de los amigos más cercanos del presidente ruso, Vladimir Putin, pudo haber utilizado al Barclays Bank en Londres para lavar dinero y eludir sanciones.

El amigo en cuestión es el multimillonario Arkady Rotenberg, quien conoce al presidente ruso desde la infancia, y fue sancionado por EE.UU. y la UE en 2014.

GETTY IMAGES

GETTY IMAGES

Las sanciones implican que los bancos occidentales podrían enfrentar graves consecuencias por hacer negocios con él.

Pero Barclays dice haber cumplido con todas sus obligaciones legales.

En 2008, sin embargo, el banco abrió una cuenta para una empresa llamada Advantage Alliance.

Y los documentos filtrados muestran que entre 2012 y 2016 la compañía movió más de US$70 millones utilizando esa cuenta.

Muchas de las transacciones ocurrieron después de que Rotenberg y su hermano Boris fueran sancionados.

Y según una investigación del Senado estadounidense de julio de este año, Advantage Alliance es una de las empresas utilizadas por los Rotenberg para evadir las sanciones mediante la compra en secreto valiosas obras de arte, para lo que habría utilizado su cuenta de Barclays en Londres.

GETTY IMAGES

GETTY IMAGES

Una de esas obras sería la pintura La Poitrine, de René Magritte, por la que Arkady Rotenberg habría pagado US$7,5 millones.

El 17 de junio de 2014, una empresa vinculada al oligarca ruso envió el efectivo desde Moscú a la cuenta de Alliance en el Barclays.

Al día siguiente, el banco londinense envió el efectivo al vendedor en Nueva York.

En abril de 2016, Barclays inició una investigación interna de varias cuentas que sospechaba que estaban vinculadas a los Rotenberg.

Seis meses después, el banco cerró la cuenta de Advantage.

Pero los informes de actividades sospechosas (SAR) filtrados muestran que otras cuentas de Barclays con presuntos vínculos con los Rotenberg permanecieron abiertas hasta 2017.

REUTERS

REUTERS

Barclays no hizo ningún comentario cuando el programa Panorama de la BBC le preguntó cuántas cuentas sospechaba que eran propiedad de los Rotenberg.

"Creemos que hemos cumplido con todas nuestras obligaciones legales y regulatorias, incluso en relación con las sanciones de Estados Unidos", dijo un portavoz de la institución.

"Dado que la presentación de un SAR no es en sí misma evidencia de ningún delito real, solo terminaríamos la relación con un cliente después de una investigación y un análisis cuidadosos y objetivos de la evidencia, equilibrando las sospechas de delitos financieros potenciales con el riesgo de 'desbancar' a un inocente cliente", agregó el vocero de Barclays.

Los hermanos Rotenberg declinaron hacer comentarios.

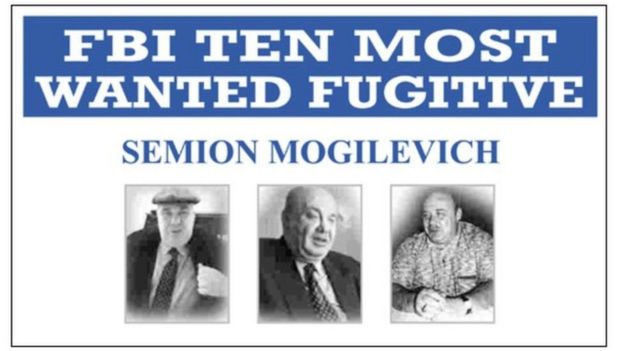

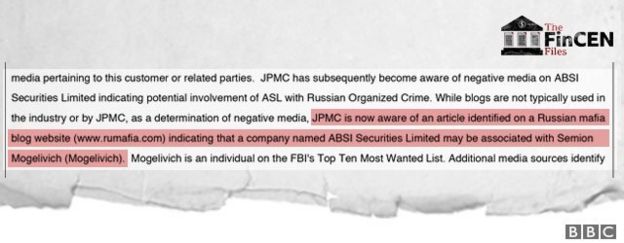

3. JP Morgan: US$1.000 millones de un posible mafioso

Según los FinCEN Files, JP Morgan permitió que una empresa moviera más de US$1.000 millones a través de una cuenta de Londres sin saber quién era el propietario.

Más tarde, el banco descubrió que la compañía podría ser propiedad de un mafioso en la lista de los diez más buscados del FBI.

FBI

FBI

El sospechoso en cuestión es Semión Mogilevich, un prominente miembro de la mafia rusa que ha sido acusado de crímenes que incluyen narcotráfico, tráfico de armas y asesinato.

Los bancos han implementado medidas para evitar que las ganancias del crimen organizado circulen por el sistema financiero.

Sin embargo, un reporte de actividades sospechosas enviado por JP Morgan en 2015, después de que la cuenta implicada ya había sido cerrada, revela cómo su oficina de Londres pudo haber movido efectivo vinculado a Mogilevich.

El SAR detalla cómo entre 2002 y 2013 JP Morgan brindó servicios bancarios a una empresa offshore secreta llamada ABSI Enterprises, aunque la propiedad de la empresa no estaba clara en los registros del banco.

En total, durante un período de cinco años JP Morgan envió y recibió transferencias bancarias asociadas a ABSI Enterprises por un total de US$1.020 millones.

El mismo SAR es el que señala que la empresa matriz de ABSI "podría estar asociada con Semión Mogilevich, un individuo que estaba en la lista de los 10 más buscados del FBI".

"Seguimos todas las leyes y regulaciones en apoyo del trabajo del gobierno para combatir los delitos financieros. Dedicamos miles de personas y cientos de millones de dólares a este importante trabajo", fue la reacción de JP Morgan en un comunicado.

4. Deutsche Bank: a la cabeza en transacciones sospechosas.

"El banco más grande de Alemania, Deutsche Bank, no es ajeno a los escándalos", reconoce la televisora pública alemana Deutsche Welle.

"Pero los FinCEN Files sugieren que el banco sabía que estaba facilitando transacciones sospechosas que ascienden a más de US$1 billón, incluso después de haber prometido limpiar su cartera", dice en la introducción de su reportaje sobre el banco más mencionado en los documentos filtrados.

GETTY IMAGES

GETTY IMAGES

Efectivamente, Deutsche Bank fue el generador del 62% de todos los informes de actividades sospechosas (SAR) contenidos en los FinCEN Files.

Y eso significa que de los US$2 billones en transacciones sospechosas mencionadas en los documentos, US$1,3 billones pasaron por el banco alemán que en 2015 fue multado por las autoridades estadounidenses por lavado de dinero.

Los reportes de actividades sospechosas contenidos en los FinCEN Files incluyen transacciones de 1999 a 2017, pero son solo una pequeña parte de todos los SARs generados durante ese período.

Y eso significa que Deutsche Bank no necesariamente es el banco que reportó más actividades sospechosas.

Los reportes, sin embargo, no dejan duda de que el banco ayudó a mover dinero sucio a lavadores de dinero con vínculos con el crimen organizado, terroristas, narcotraficantes y personas e instituciones objeto de sanciones internacionales.

Y Deutsche Welle también destacó que, en algunos casos, DB aceptó realizar transacciones sospechosas que habían sido rechazadas por otras instituciones bancarias

GETTY IMAGES

GETTY IMAGES

Deutsche Bank, sin embargo, asegura que esas prácticas ya son cosa del pasado.

"Esta no es información nueva para nosotros ni para nuestros reguladores. Los problemas presentados que se relacionan con Deutsche Bank se remontan a los años anteriores a 2016, nosotros mismos los informamos a nuestros reguladores y autoridades y han aparecido en gran medida en los medios de comunicación", dijo DB en un comunicado.

"Reconocimos las debilidades pasadas en nuestro entorno de control, nos disculpamos por ello y aceptamos nuestras respectivas multas. Lo más importante: aprendimos de nuestros errores, abordamos sistemáticamente los problemas e hicimos cambios en nuestro perímetro comercial, nuestros controles y nuestro personal. (…) Ahora somos un banco diferente", se lee en el mismo.

Recomendadas